Activer les alertes

Les alertes sont une fonctionnalité proposée par la plupart des applications bancaires modernes. Et cela tombe bien : elles sont essentielles à une bonne gestion de ses finances et permettent de faire des économies. Être informé des dépenses et versements sur son compte, savoir quand son solde est trop bas ou quand son plafond de paiement est presque atteint… Autant de données indispensables pour éviter les éventuels frais ou tentatives de fraudes et avoir en permanence une idée plus ou moins précise (a minima) de l’état de ses finances.

Que ce soit par email, SMS ou notification sur l’écran du smartphone, ces alertes permettent de surveiller de près l’activité de vos comptes. Alors n’hésitez pas à les paramétrer et les activer :

- Pour les dépenses importantes : assez logiquement, être alerté en temps réel sur les transactions qui impactent le plus significativement son budget est impératif. Par exemple, il est possible avec certaines apps bancaires de recevoir une alerte pour tout paiement supérieur à 100 € (mais cela peut être moins ou plus, en fonction de ses besoins et de ses revenus). Cela permet notamment de prendre conscience du montant que l’on vient de dépenser et potentiellement éviter de futurs achats impulsifs, mais également d’alerter sur d’éventuelles transactions frauduleuses.

- Lorsque le solde atteint un certain seuil : très pratique pour éviter le découvert et les frais qui vont avec. En étant alerté du montant de son solde quand ce dernier atteint un seuil défini à l’avance, il est possible d’éviter les situations de découvert en ajustant ses dépenses en conséquence ou en versant de l’argent sur son compte courant. À l’inverse, il peut être également intéressant de paramétrer une alerte pour être informé lorsque son solde atteint un certain plafond. Comme déjà évoqué lors d’un précédent article, il n’est jamais bon de laisser trop d’argent dormir sur son compte courant. Ce genre de rappel permet de mettre une partie du solde sur un compte d’épargne ou un livret A par exemple.

- Quand le plafond de paiement ou de retrait est presque atteint : rien de plus ennuyeux que de se retrouver le 15 du mois sans la possibilité d’utiliser sa carte bancaire pour payer et retirer ou, pire, de payer des frais parce que l’on a dépassé son plafond. Comme pour le point évoqué précédemment, le fait de paramétrer une alerte lorsque l’on s’approche de la limite permet d’ajuster son rythme de dépense — et d’éviter des frais, donc — mais également de prendre conscience de ce dernier et donc de se montrer plus vigilant à l’avenir.

Chez Lydia, nous avons bien compris l’importance des alertes dans la gestion de ses finances personnelles. Voilà pourquoi l’application vous permet d’en configurer quand le solde atteint le montant de votre choix (qu’il soit selon vous trop bas ou trop élevé) quand une opération est réalisée sur le compte (paiement ou versement). Il est même possible de recevoir chaque dimanche matin, une alerte avec le montant de son solde.

Bien sûr, ces alertes sont paramètrables (seuil de déclenchement de l’alerte, canal de communication de l’alerte par email ou par notification) selon vos besoins, directement dans l’application.

Créer plusieurs comptes secondaires

Tous les experts en gestion de finances personnelles s’accordent sur un point : pour mieux gérer son argent, faire des économies et atteindre ses objectifs d’épargne, l’une des meilleures habitudes à prendre est de compartimenter ses finances en plusieurs budgets bien distincts, idéalement sur différents sous-comptes. C’est d’ailleurs sur ce principe de base que reposent les méthodes de gestion les plus populaires et efficaces comme la méthode des enveloppes ou la règle du 50/30/20.

En organisant ses finances en différents postes de dépenses sur autant de comptes secondaires :

- On évite plus facilement le découvert : « Courses », « Sorties », « Loisirs », « Épargne »… Des postes de dépenses bien séparés avec chacun son budget dédié (100 €, 200 €, 500 € au choix, selon ses moyens) permettent de ne pas dépenser plus que l’argent prévu et donc d’éviter les frais. Les fonds alloués à chaque poste sont réfléchis, anticipés en amont, et les limites bien définies. Avec ces simples précautions, il est ainsi plus facile d’ajuster son rythme de dépenses au cours du mois afin de ne pas dépasser son budget.

- On a une meilleure visibilité sur ses dépenses : diviser son argent en plusieurs postes de dépenses, c’est avant tout établir un budget global. C’est-à-dire faire le récapitulatif complet de ses revenus et de ses dépenses ainsi que réfléchir à ses besoins et leur coût. Avoir plusieurs comptes secondaires réunis sur une même application permet logiquement de voir en détail l’état de ses finances poste par poste et donc d’ajuster son rythme de dépenses en conséquence.

- On peut se fixer des objectifs d’épargne plus facilement : difficile de préparer un projet, prévoir un achat conséquent ou tout simplement se constituer une réserve d’argent en cas de coup dur quand tous ses revenus sont mélangés, concentrés sur un seul compte. De plus, pour les épargnes à plus ou moins long terme, il est primordial de mettre son argent sur des produits adaptés comme un livret A ou un livret d’épargne a minima. Enfin, prévoir un compte pour chaque projet donne une meilleure lisibilité et permet de mieux mesurer les progrès accomplis.

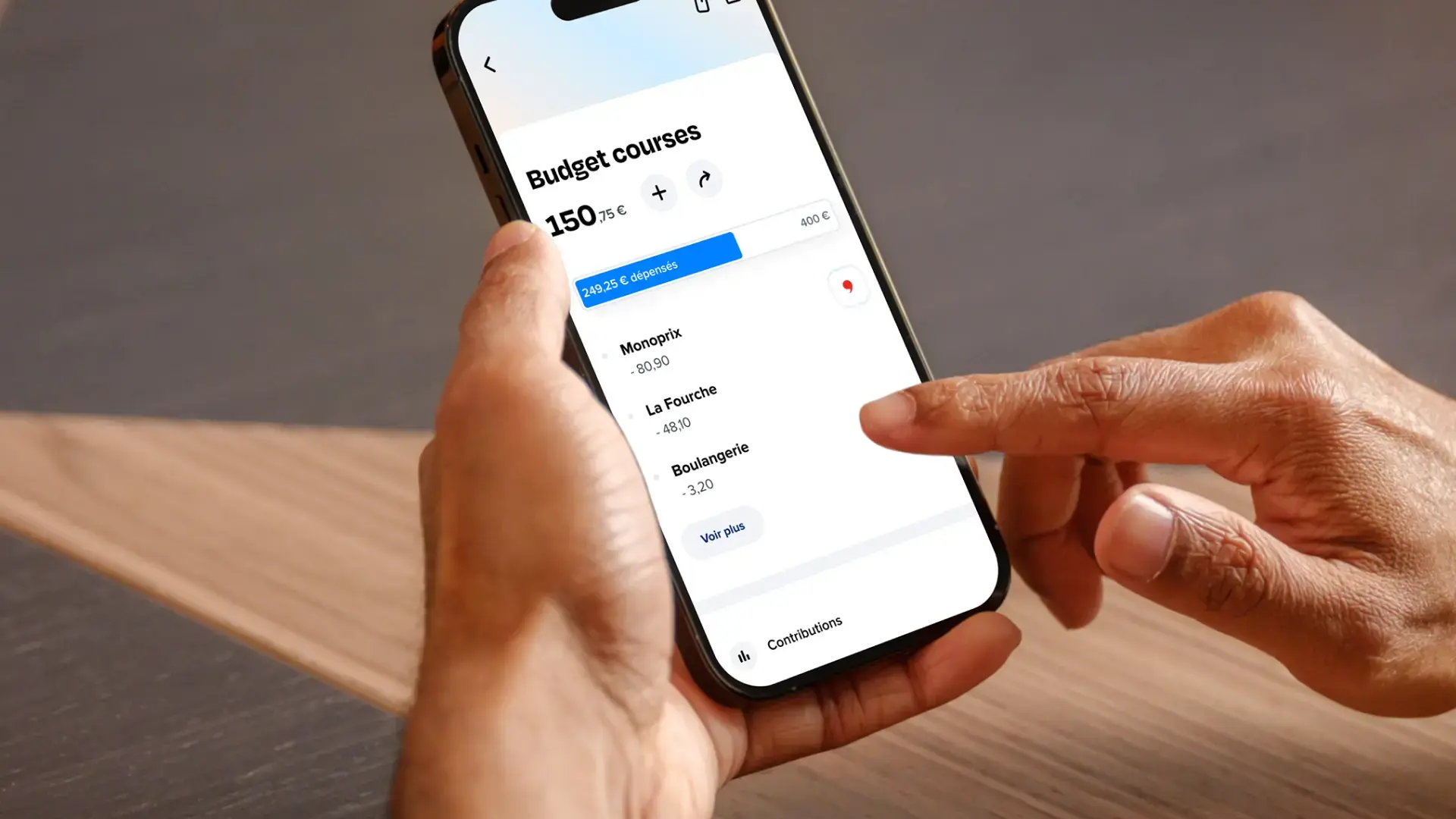

Le seul « inconvénient » de cette bonne pratique, finalement, est que peu d’applications bancaires permettent de créer plusieurs comptes, hormis les comptes bancaires habituels (compte courant, compte joint…) disponibles en nombre limité. Avec Lydia, c’est différent. Non seulement il est possible de créer autant de comptes de paiement que voulu, mais en plus, ces comptes peuvent être configurés, si on le souhaite, en comptes « enveloppes » ou en tirelires à objectif.

Les enveloppes Lydia sont des comptes de paiement auxquels on va attribuer le budget de son choix ainsi qu’un poste de dépense, comme évoqué plus haut. Une fois le compte alimenté, il suffit d’utiliser l’enveloppe comme n’importe quel compte sans craindre de dépasser le budget prévu. Et pour mettre de l’argent sur une enveloppe, il suffit de faire un « glisser-déposer » depuis son compte principal Lydia ou, encore mieux, de programmer un virement automatique à valider d’un clic.

Les tirelires à objectif sont quant à elles des comptes spécialement conçus pour… atteindre ses objectifs d’épargne en vue d'un projet à financer. Comme pour les enveloppes, chaque tirelire peut être renommée et l’on peut y attribuer un montant. Sauf que dans ce cas, ce montant n’est pas la limite à ne pas dépasser mais la somme à atteindre. La tirelire affiche même une barre de progression pour voir en un clin d’œil si l’on se rapproche de son objectif d’épargne. Comme pour tous les comptes de paiement Lydia, chaque enveloppe et chaque tirelire dispose de son propre IBAN pour gérer facilement tous ses prélèvements et l'on peut en ouvrir une en quelques instants.

Automatiser au maximum ses virements et paiements

Pour atteindre ses objectifs d’épargne, il est nécessaire de mettre de côté, sur un compte prévu à cet effet, une partie de ses revenus chaque mois. Idéalement, le plus tôt possible. Mais lorsque l’on reçoit son salaire sur son compte en banque, il peut être difficile d’entamer son budget pour une somme qui n’a pas vraiment de but immédiat et qui ne nous apporte concrètement rien, contrairement à un achat.

La tentation est également grande de se dire que l’on a d’abord des factures à payer et que l’on verra à la fin du mois pour l’épargne, s’il reste de l’argent. Erreur ! L’épargne doit être une priorité (au même titre que le règlement de ses charges fixes) et le fait d’automatiser ce genre de virement permet de ne pas hésiter et de ne pas remettre à plus tard cette excellente habitude de gestion.

En automatisant ses versements et paiements, ce qui est fait n’est plus à faire et l’on aborde le mois l’esprit plus serein :

- L’argent dédié à l’épargne est mieux géré : en configurant un virement automatique vers votre compte ou livret dédié à l’épargne, « vous vous payez d’abord », un conseil recommandé par de nombreux experts en gestion de finances personnelles. Et cela n’a pas besoin d’être une grosse somme : même un transfert de 50 à 100 € par mois peut, au fil du temps, contribuer à un fonds d’urgence en cas de coup dur ou à des objectifs d’épargne à plus long terme.

- La répartition entre les différents budgets est simplifiée : comme évoqué plus haut, la clé pour une gestion de ses finances personnelles réussie passe par l’organisation de ses revenus en différents budgets. Une fois les différents postes de dépenses définis, il est vivement recommandé d’automatiser les versements depuis son compte courant vers ces différents budgets pour les alimenter simplement, sans perdre de temps.

- Le paiement des factures est facilité : la grande majorité des factures et autres abonnements (électricité, gaz, Internet, téléphone…) sont réglées par prélèvement automatique mensuel. Pour les règlements qui ne le seraient pas forcément (loyer, assurances, pension alimentaire…), mettre en place un virement automatique peut éviter de se retrouver dans une situation délicate.

Avec l’application Lydia, mettre en place des virements automatiques est extrêmement simple grâce aux transactions récurrentes. Pour en créer une, il suffit de se rendre dans la section dédiée de l’application, d’ajouter un destinataire (via son IBAN ou son numéro de téléphone s’il a installé l’app Lydia) ou un compte de destination (lorsque l’on veut distribuer son argent sur ses différents comptes Lydia ou mettre de l’argent de côté pour son épargne), de définir un montant et un motif (loyer, courses, argent de poche des enfants…) puis de choisir la fréquence de ces transactions récurrentes. Cela peut être tous les jours, toutes les semaines ou tous les mois.

Le petit plus ? Le virement récurrent ne se fait pas tout seul, sans votre approbation. Au contraire, un rappel vous est envoyé à la fréquence de votre choix et il suffit de le valider en un clic. Vous gardez ainsi le contrôle sur les mouvements d’argent de votre compte, même si ces transactions sont automatisées.

Utiliser tous les outils de gestion de finances personnelles intégrés

La plupart des applications bancaires actuelles intègrent désormais des outils de budgétisation et d’analyse des dépenses qui permettent de mieux voir où va son argent. En tout cas, elles bénéficient a minima d’une ergonomie étudiée pour permettre de mieux identifier toutes ses transactions, de mieux savoir ce qui a été payé, à quel moment et par quel moyen.

Catégorisation des dépenses, champ de recherche, graphiques et diagrammes… Ces fonctionnalités inspirées des applications mobiles dédiées à la gestion des finances personnelles permettent de mieux cerner l’état de son compte à tout moment et de tenir plus facilement ses engagements d’épargne. En utilisant ces outils :

- Il est plus facile de réduire ses dépenses : assez logiquement, lorsque les dépenses sont regroupées par catégories, il est plus facile de les identifier et donc de les réduire. C’est exactement sur ce principe que reposent la méthode des enveloppes et la règle du 50/30/20.

- Il est plus simple de faire ses comptes : certaines personnes font leurs comptes via un fichier Excel ou tout simplement sur un carnet. La possibilité de renommer ses transactions ou de les retrouver plus facilement via le champ de recherche constitue un gain de temps indéniable et le meilleur moyen de ne pas passer à côté d’un paiement ou d’une rentrée d’argent, ce qui pourrait fausser les calculs.

Côté outils de gestion de budgets intégrés à l’app, Lydia est probablement ce qui se fait de mieux en la matière. Une interface pensée pour vous simplifier la gestion de tout votre argent, un champ de recherche pour retrouver toutes vos opérations rapidement, la possibilité d’exporter vos relevés de comptes (au format PDF ou CSV), la possibilité de renommer tous vos paiements et d’y ajouter une photo ainsi que la facture, des graphiques pour surveiller son rythme de dépense, un historique de paiement très détaillé… En clair, tous les services d’une grande banque alliés aux outils des meilleures apps de gestion de budget.

Profiter de tous les avantages des programmes de fidélité

Avec l’essor des banques en ligne, neobanques et fintechs, les programmes de fidélité se sont généralisés au sein des offres bancaires et leurs applications mobiles. Avec une concurrence féroce entre des acteurs bancaires de plus en plus nombreux, il a bien fallu trouver de quoi se démarquer. Le plus souvent, ces récompenses prennent la forme d’une prime de bienvenue (en argent ou en bons d’achat) pouvant atteindre 200 € dans certains cas, de cashback ou de remises chez certaines enseignes.

Des offres qui, si elles ne sont pas à proprement parler des moyens de mieux gérer son argent au quotidien, permettent de dégager un petit pécule qui peut servir ses objectifs d’épargne :

- L’offre de bienvenue : simplement en ouvrant un compte chez certaines banques (souvent des banques en ligne gratuites), c’est une somme d’argent qui tombe. Elle peut donc être placée sur un livret ou un compte dédié à l’épargne. D’ailleurs, une bonne pratique à adopter est de toujours mettre de côté une rentrée d’argent imprévue, plutôt que de la dépenser.

- Le cashback : récupérer un peu d’argent sur ses achats effectués dans une sélection d’enseignes est logiquement un autre moyen de faire des économies. Les sommes sont rarement énormes mais mises bout à bout, et en fonction de votre rythme de dépenses chez les enseignes concernées, cela peut constituer à la fin de l’année un montant supérieur à 100 €.

Là encore, Lydia propose probablement les meilleurs avantages du marché. Pas de prime de bienvenue, mais un programme de cashback personnalisé qui permet de récupérer de l’argent sur tous ses achats dans une sélection d’enseignes (jusqu’à 30 % sur le premier achat !), simplement en réglant avec sa carte Lydia. Ensuite, il y a les tickets à gratter qui offrent une chance, après chaque achat en carte Lydia, de voir son paiement remboursé jusqu’à 100 €.

Enfin, la prime Lydia rémunère à hauteur de 2 % d’intérêts bruts l’argent déposé sur tous ses comptes Lydia. Tellement d’avantages qu’un onglet dédié (l’onglet « Gains ») a été intégré dans l’app afin d’apprécier, en un instant, l’argent gagné en utilisant Lydia comme son compte courant.